Q:如何看待「2015年初,经济基本面下滑,股票却疯狂上涨」这种现象?

A:简单说说,这个问题可以从三个角度来看。

第一个角度,从宏观上来说,金融市场的非理性繁荣、往往意味着实体经济的高度萎缩。原因很简单,如果实体经济很赚钱的话,人们赚了钱之后更加倾向于延续以前成功的经验——购买新设备、扩大再生产规模,而非把钱投入到一个看不见摸不着充满着不确定性的行当中。

实际上如果你认真研究后历次金融泡沫前后的历史背景。不难发现,每次金融泡沫之前,往往实体经济都处于利润率低迷,市场销售情况不佳的窘境之中。在这种背景之下,如果你是一位还有理智的商人或企业主的话,我相信你是不会再去扩张产能的。实际上别说扩张新产能,对于大多数中小企业主们来说,怎样消化过去积累的巨额产能就让他们心力憔悴了。

没有投资出路的钱怎么办了?这个时候就是金融泡泡开始吹起来的时候。有些人天真的把金融泡沫归咎于大众的盲目和愚蠢,归咎于人性的贪婪和市场庄家们所讲的欺诈性“故事”。但是他们却不会想,为什么会是这个时候?人性一直都是这个人性,市场中各种美好的神话般的“故事”也重未少过。人们为什么会在那个时间点集体爆发其丑恶的人性,集体去相信那不可信的“故事”?

第二个角度,接盘侠不够了。对于金融市场的庄家来说,除非你不参与市场博弈,不然成交价位的高低根本就不是问题,唯一重要的是——货是否已经完全脱手。就像赵本山卖拐当中,不管那副拐是2000卖掉也好、5000卖掉也罢,核心的内容只有一个,买方只能是“大头”而非自己。

所以,3000点没人来接盘,那我就拉到3400。3400接盘的人不够,那好,我可以拉到4000。如果人还不够,庄家可以接着往上拉,4500、5000都不是问题,反正是左手倒右手的把戏。只要短期资金充裕,能凑到钱来结算,庄家拉到1百万点也没问题。除非人性改变,帝国所有的人都能忍受住巨额利益的诱惑,不然总有一天能诱惑到足够多的接盘侠,庄家从而顺利出货脱身。

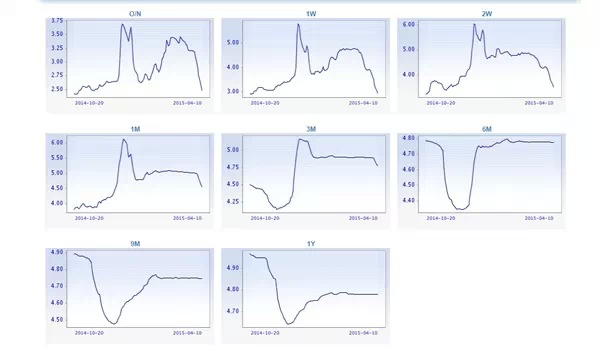

第三个角度,高度宽裕的短期流动性。在说明问题前先上一张表,这是我刚刚截的帝国近期SHIBOR走势。

SHIBOR利率,1个月以下的走势,从年后稍微反弹后就开始走跌,期限越短跌幅越厉害。而反之,3个月的跌幅就相当有限了。6个月是个分水岭,6个月SHIBOR年后基本没怎么动,而9个月和1年的,很明显在年后小幅上涨后一直在盘整。随便打眼一看,我们会惊讶的发现短期和长期竟然呈现着一定程度的反相关。

相信学过金融的人都知道这是怎么样的状况,帝国央行正在“买短卖长”。

更简单的说,帝国金融业6个月以内的短期流动性相当泛滥,而6个月以后的短期流动性就开始趋紧。前面也说过,不管庄家怎么玩,左手倒右手的把戏如何刷,总还是需要资金来进行交易结算的。这就是为啥股价不可能被拉到一百万点的原因,因为拉到那个点位,庄家要从哪弄那么多钱来结算呢?

点位越高,需要的结算资金就越大,控盘的财务支出也就越沉重。所以,当你明白市场对未来资金成本的预期后你就会明白,如果短期内帝国没有强有力的量化宽松计划出台来逆转长期资金成本走势的话,庄家们只有不到6个月的时间了